1. Ce qu’il faut retenir

Le taux de rémunération du plan d’épargne logement est révisé à la hausse pour 2023. Parallèlement, le taux de prêt dont le titulaire peut bénéficier au terme de la phase d’épargne est également revalorisé. Ce taux est figé à l’ouverture du plan et correspond au taux de rémunération du PEL, augmenté des frais financiers et frais de gestion. Quand le taux de rémunération du PEL augmente, le taux de prêt duquel vous pouvez bénéficier augmente aussi !

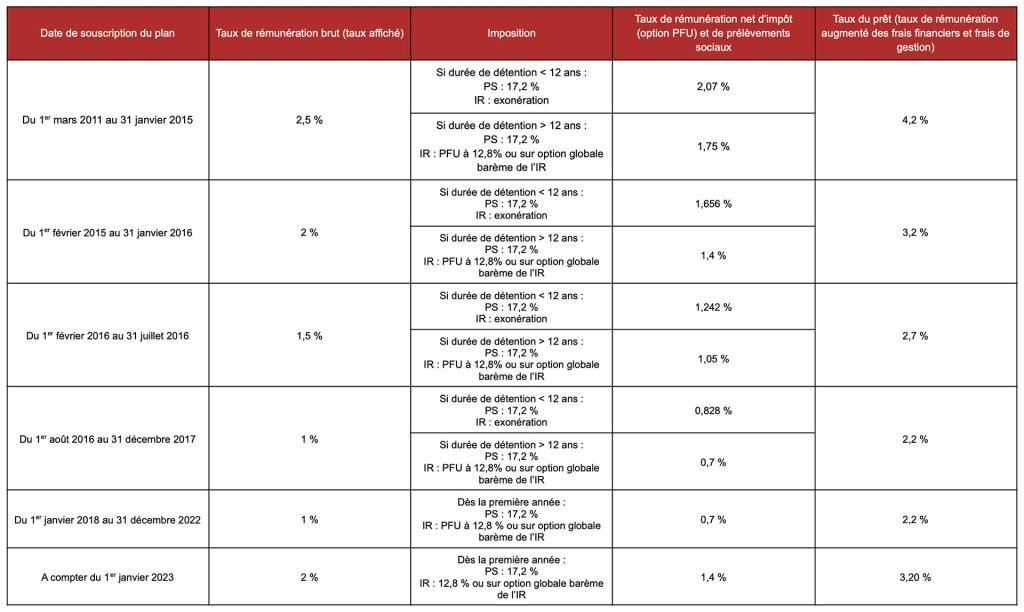

Pour les PEL ouverts à compter du 1er janvier 2023, les taux seront revalorisés :

- le taux de rémunération passe de 1 % à 2 % ;

- le taux de prêt passe de 2,20 % à 3,20 %.

2. Conséquences pratiques

Il n’est de fait pas toujours pertinent de clôturer un PEL en vue d’en ouvrir un nouveau avec des taux plus élevés.

Plusieurs éléments doivent être pris en compte pour arbitrer, notamment :

– le taux de rémunération du PEL qui dépend de la date d’ouverture (entre 2,5 et 1 % pour les PEL ouverts au cours des 10 dernières années) ;

– le taux de l’emprunt du PEL, qui dépend de la date d’ouverture (entre 2,2 et 4,2 % pour les PEL ouverts au cours des 10 dernières années) compte tenu notamment de la hausse des taux d’emprunt ;

– les PEL ouverts avant 2018 bénéficient d’une prime d’Etat et les intérêts sont exonérés d’impôt sur le revenu jusqu’à la 12ème année ;

– si l’on souhaite à brève échéance, ou non, débloquer son PEL pour faire un achat immobilier.

Attention :

On ne peut être titulaire que d’un PEL par personne, sous peine de perdre l’intégralité des intérêts acquis ainsi que le taux de prêt du plan. Il faut donc impérativement clôturer le PEL existant avant d’en ouvrir un nouveau.

2.1. Ouvrir un nouveau PEL : quelles personnes y ont intérêt ?

Ont intérêt à clôturer et ouvrir un nouveau PEL, les personnes :

- qui ont ouvert un PEL entre le 1er février 2016 et le 31 décembre 2022 ;

- et

- soit qui n’envisagent pas d’acheter à brève échéance ;

- soit qui envisagent d’acheter mais qui, de par leur situation, peuvent prétendre à un taux d’emprunt inférieur à 3,2 % (hors assurance), ou inférieur au taux de prêt de leur PEL ;

- soit qui n’envisagent pas d’acheter mais qui souhaitent accompagner leur conjoint ou un membre de leur famille dans un projet d’acquisition immobilière par emprunt par cession de leurs droits à prêt.

Rappel :

Le titulaire d’un PEL peut donner ou céder ses droits à prêt à un bénéficiaire sous respect des conditions suivantes :

- le bénéficiaire est un membre de sa famille (hors cousins), son conjoint (concubins et partenaires de PACS exclus) ou un membre de la famille de ce dernier (hors cousins) ;

- le bénéficiaire détient déjà un PEL depuis plus de 3 ans ;

- le PEL cédé est détenu depuis plus de 3 ans.

La cession des droits à prêt permet au souscripteur de récupérer le capital épargné, les intérêts acquis sur le plan ainsi que la prime d’Etat. Le souscripteur perd le droit de demander un emprunt au taux d’intérêt du PEL, ce droit bénéficiant ensuite au bénéficiaire. Le bénéficiaire pourra cumuler ces droits à prêt avec ceux de son propre PEL. Il devra cependant utiliser la totalité de ses droits à prêt avant d’utiliser les droits qui lui ont été cédés.

La cession des droits à prêt ne nécessite pas d’acte notarié.

Pour ces personnes le taux de rémunération, net de fiscalité, sera plus élevé que celui servi sur leur PEL actuel.

Elles perdront cependant leur taux préférentiel d’emprunt (2,7 % ou 2,2 %), en faveur d’un taux à 3,2 %.

Rappelons toutefois que les PEL ouverts depuis le 1er mars 2011 sont automatiquement clôturés au bout de 15 ans de détention : l’établissement bancaire transforme le PEL en compte sur livret ordinaire. Le titulaire du plan dispose alors d’un délai d’un an à compter de la date de retrait des fonds pour utiliser ou céder ses droits à prêt.

Au-delà de ce délai, ses droits à prêt et la prime d’Etat sont définitivement perdus.

La question de la souscription d’un nouveau PEL et / ou d’une cession des droits à prêt se posera donc automatiquement à compter du 1er mars 2026 pour les PEL ouverts depuis le 1er mars 2011.

Attention :

Pour les personnes qui clôturent un PEL ayant moins de 2 ans d’ancienneté (par hypothèse les PEL ouverts à compter du 1er janvier 2021 avec un taux de rémunération de 1 %) : la clôture avant la deuxième année entraîne le recalcul des intérêts du PEL au taux applicable au CEL au jour de la clôture du PEL. Actuellement le taux du CEL est de 1,25 % : il sera revalorisé au 1er février 2023 (vraisemblablement à 2 %).

Ainsi, ceux qui détiennent un PEL ouvert après le 1er janvier 2021 ont intérêt à attendre le 1er février 2023 pour clôturer leur PEL actuel (et en ouvrir un nouveau) afin de voir les intérêts de leur PEL recalculés à 2 % (au lieu de 1,25 % si clôturé avant le 1er février 2022).

2.2. Conserver son PEL : quelles personnes y ont intérêt ?

En revanche, la conservation de son PEL peut être pertinente :

– pour les PEL ouverts avant le 1er février 2016 car le taux de rémunération, net de fiscalité, reste plus intéressant que celui des PEL ouverts à compter du 1er janvier 2023. Cependant, pour les PEL ouverts avant le 1er février 2015, le taux d’emprunt préférentiel est moins intéressant que le taux de 3,2 % ;

– pour les personnes qui ont en vue une acquisition immobilière : elles bénéficieront d’un taux d’emprunt préférentiel (2,7 % ou 2,2 % pour les PEL ouverts entre le 1er février 2016 et le 31 décembre 2022), voire de la prime d’Etat (pour les PEL ouverts avant 2018).

Remarque :

Le bénéfice du taux d’emprunt reste à relativiser dans la mesure où le montant du prêt dépend des intérêts acquis au cours de la phase d’épargne (fonction du taux de rémunération et de la durée de détention) et ne peut excéder 92 000 €.

En cas d’acquisition commune ou indivise par un couple marié, le montant maximal du prêt qui peut leur être octroyé est de 92 000 € et n’est pas doublé du fait de la présence de deux PEL.

De même, le bénéfice de la prime d’Etat est à relativiser car :

- son montant est plafonné : la prime d’Etat est calculée selon les intérêts acquis et dépend de la performance énergétique du logement. Elle ne peut excéder 1 525 €, sauf en cas de majorations familiales ;

- la prime d’Etat n’est octroyée, pour les PEL ouverts entre le 1er mars 2011 et le 31 décembre 2017, qu’en cas d’emprunt supérieur à 5 000 € ;

- la prime d’Etat est soumise aux prélèvements sociaux (17,2 %) lors de son versement.

3. Pour aller plus loin

La fiscalité des intérêts du PEL dépend de la date d’ouverture du plan : les taux de rémunération sont à analyser et comparer en valeur nette afin de pouvoir apprécier le rendement réel du plan. Pour les PEL ouverts avant 2018, les intérêts étaient exonérés d’impôt sur le revenu durant les 12 premières années du plan. Depuis 2018, les intérêts sont soumis à l’impôt sur le revenu dès l’ouverture du plan.

Les taux de rémunération et de prêt sur les plans d’épargne logement souscrits à compter du 1er janvier 2011 sont :